「コアサテライト投資」もしかすると皆さんも最近聞くことが増えたかもしれません。これは簡単に言えば“投資スタイルを組み合わせて効率的な資産形成をしていく仕組み”のことです。私も賛同して実践しているこの手法を3つのステップでご紹介していきたいと思います!

▮ コアサテライト投資ってなんだ?

コアサテライト投資とは投資を【コア:守り】と【サテライト:攻め】に分けて組み立てることで、効率的かつ安定性をもたらす仕組みのことです。このメインとサブという考え方と共に、目指す投資スタイル(資産形成の段階)の違いで【コア:メイン】と【サテライト:サブ】で分けたりもするようです。

投資をするにあたり、「いつまでに」「どのくらい」資産を増やしたいのかというシミュレーションは皆さんもされると思います。

【コア投資】

ゆっくりでもいいので資産(投資の原資となる軍資金)を大きく減らしたくないお金の代表的なものとして、例えば老後資金が挙げられます。他にも、教育資金やマイホームの頭金など「これからの生活で必要となり、大きく減らすと困るお金」は、減らしたくないお金といえるでしょう。

【サテライト投資】

一方、徐々に増やしつつも、その増える速度を加速させるためには積極的に投資する部分も必要となります。ここに投下すべきは大きく減っても困らない余裕資金です。日々の節約で確保したお金、月々の小遣いや趣味で投資にあてる資金などがこれにあたります。減るかもしれないけれど、大きなリターンが生まれることを期待して投資するお金ですね。

コア・サテライト投資では、コアとサテライトそれぞれの目的に合った投資対象や商品を選びましょう。間違った投資対象や商品を選んでしまうと、想定以上の損をしたり思っていたよりもリターンが得られなかったりといったミスマッチが起こってしまいます。そのためにもこの後ご紹介するシミュレーションをしっかり行うようにしましょう。

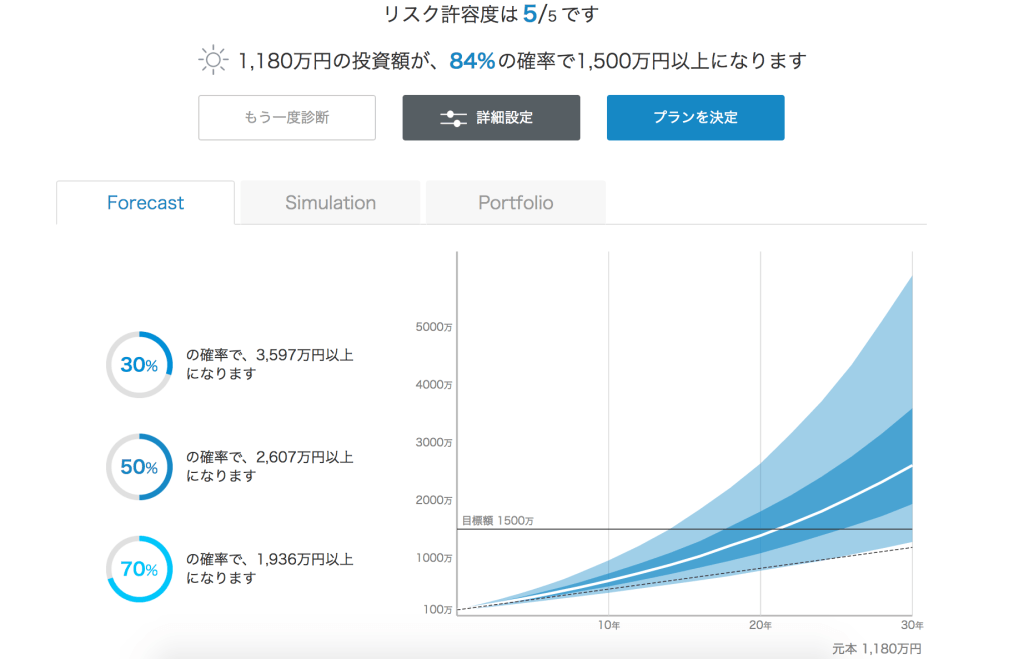

▮ステップ1「コアサテライト投資の目標設定」

コアとサテライトをどのように考えて目標設定をすればいいのかを考えてみましょう!

目標金額と投資期間を設定する

いつまでに、どのくらいのお金をふやしたいのか、まずは全体像を組み立てましょう。

例えば、スタート時に100万円でスタートして、年利7%の複利で運用すれば20年後には387万円になります。

当初の金額が500万円になれば20年で1,935万円に増えるわけです。

ご自身で詳細の設定をしたい場合は

こちらの資産運用シミュレーションをご活用してみてください!

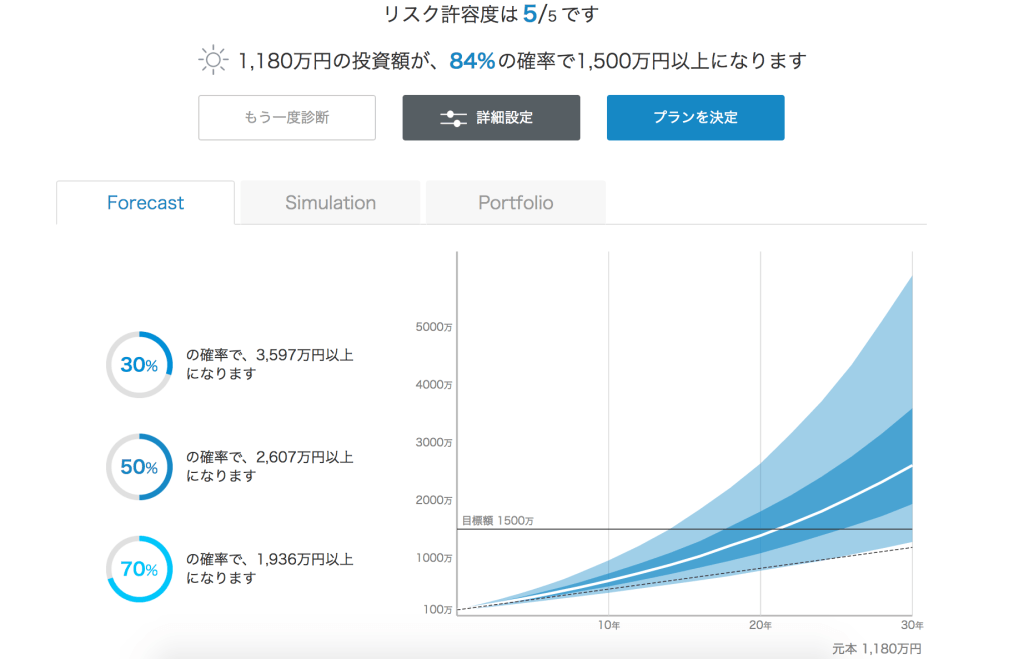

また、最近では投資ロボアドバイザーという、リスク許容度(5段階)や年齢、資金等を入力すると自動的に投資対象を選択してくれて勝手に投資をしてくれるという仕組みもあります。楽ちんである一方、コストがかかったり、自身で商品を設定できないなどのメリットもあります。

▮ ステップ2 「コア投資の形成」

コア投資の投資対象を選ぶ

目標が決まったら、次はコア投資(投資の守りの部分)の内容を決めていきましょう。

コア投資は資産形成のベースとなる部分であり、基本的なケースとして投資金額はサテライトよりも多めに、リスクは少なめになるよう選択を進めていきます。コアとサテライトの棲み分けは「絶対にこれ!」というものはなく、各々の目指すべきものや投資期間、目指すリターンによっても変わるものです。ここでは一例としてご紹介します。

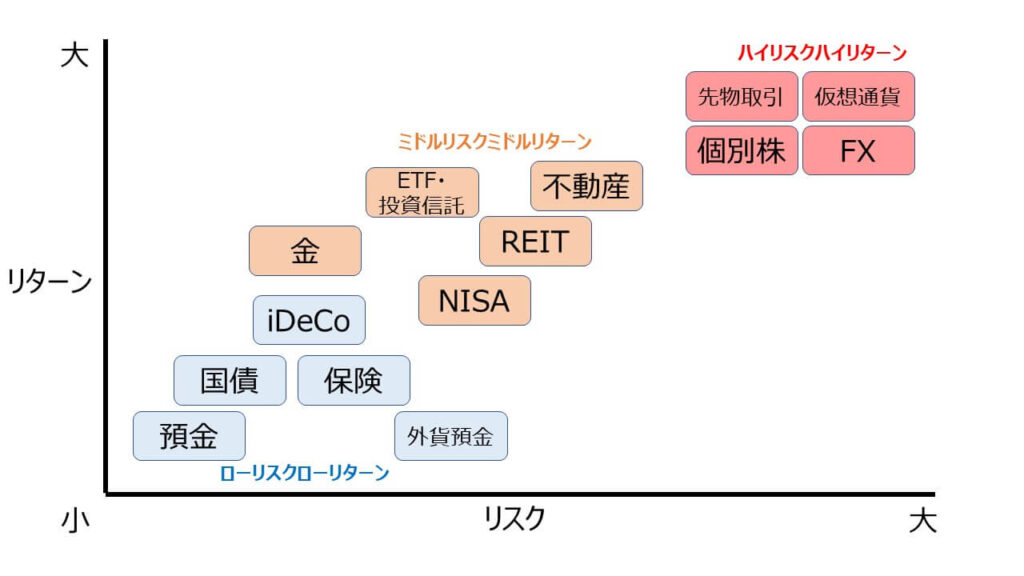

インデックス投資

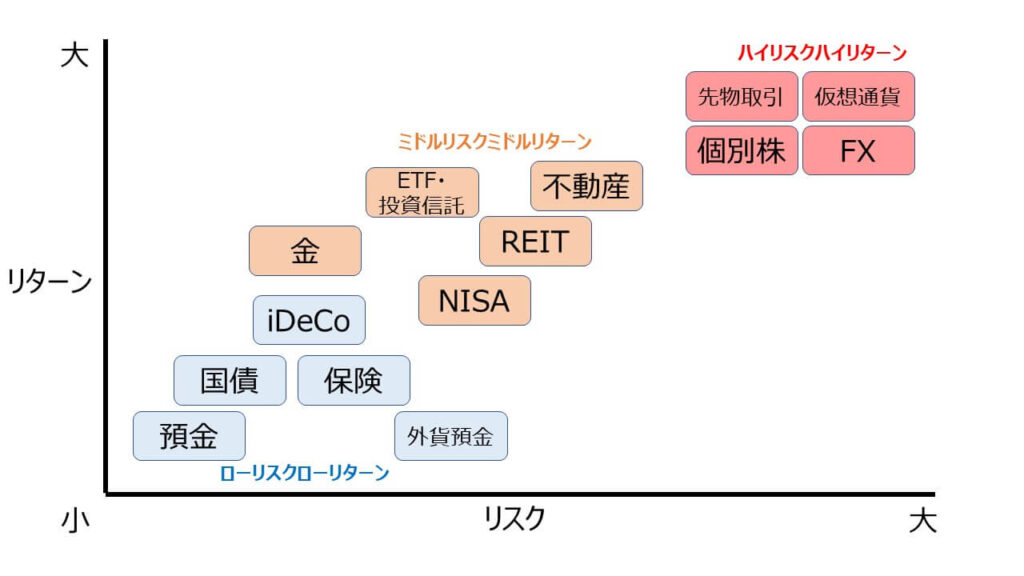

皆さんも聞いたことがあるかもしれませんが、インデックス投資というものがあります。上記図の中にインデックス投資はありませんが、これは市場の値動きを示す指数(=インデックス)の値動きに連動をめざす投資手法です。

これはシンプルでわかりやすいというのが特徴で、インデックス投資と対になるアクティブファンドよりも目指すべきターンは落ちますが、代わりに底堅いリターンを期待できます。ミドルリスクにあるETFが目指すリターンとしては近いと考えられます。

積立投資

インデックス投資を含めた比較的安定的なリターンを求めるコア投資には「積立型」の投資手法が親和性が高いです。

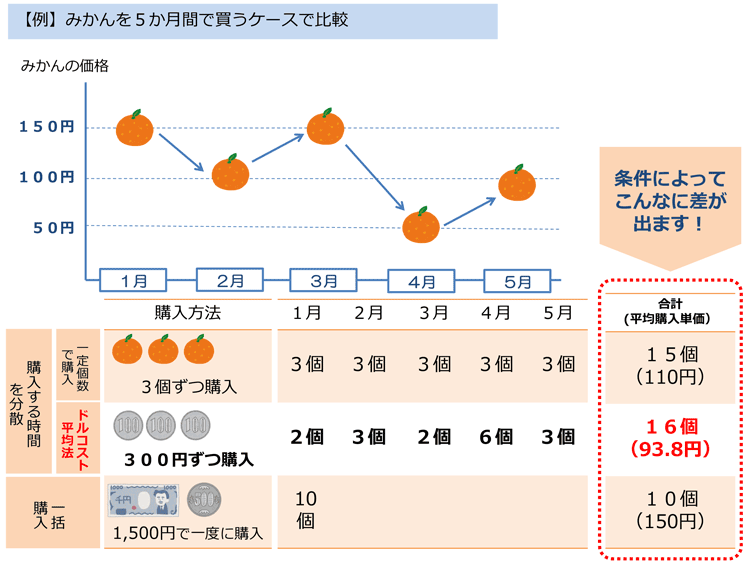

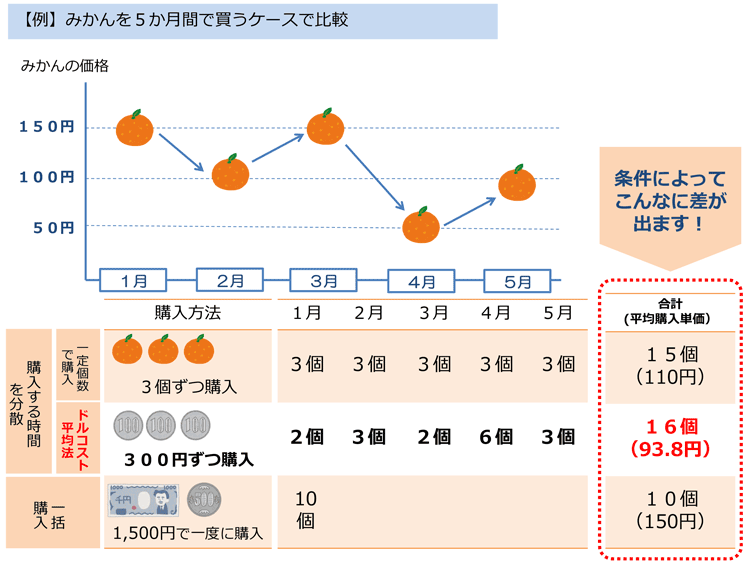

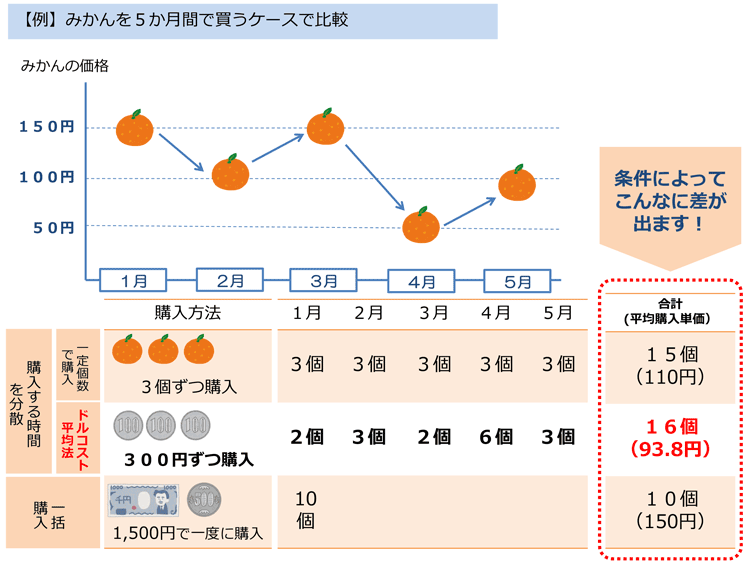

積立型投資の手法としてドルコスト平均法があります。ドルコスト平均法とは価格が変動する金融商品を常に一定の金額で、かつ時間を分散して定期的に買い続ける手法です。

この手法で金融商品を購入し続けた場合、価格が低いときの購入量は多くなり、価格が高いときの購入量は少なくなります。ドルコスト平均法を利用した積立投資の特徴には、値動きに波のある金融商品に投資をする際、投資タイミングや投資期間といった「時間」を分散してリスクとリターンを平準化できるというメリットがあります。

米国株投資信託

インデックス投資を積み立てていくおすすめが米国株投資信託です。

中でも、

① eMAXIS Slim 米国株式(S&P500)

② eMAXIS Slim 全世界株式(オール・カントリー)

がお勧めです。

①は米国株指数のS&P500に連動するもので、②は全世界株式に連動しています。

世界の株式、とりわけ米国株は過去から見ても人口増加や世界をけん引する企業が多くあり、株価も長年にわたり一定の上昇率を維持してここまできています。

今後も底堅い上昇を見越し、ドルコスト平均法でコツコツと積立ていくのがコア投資としてはベストでしょう。

▮ステップ3 「サテライト投資の形成」

サテライト投資を選ぶ

コア投資を決めたら次はサテライト投資です。サテライト投資は「攻める投資」になりますので、コアでご紹介したインデックス投資のリターンを上回る収益を目指します。こちらも絶対的なものはないと考えられますが、重要なのは「分散」です。

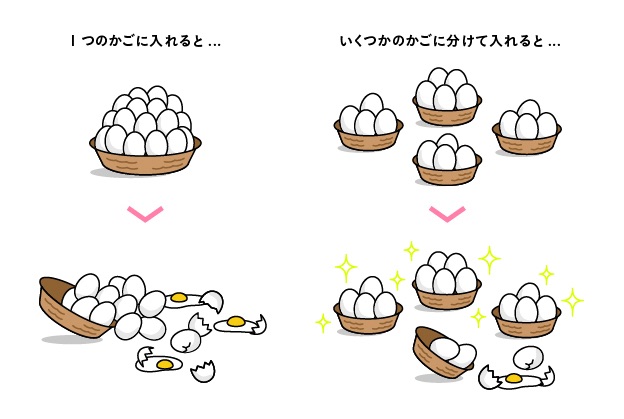

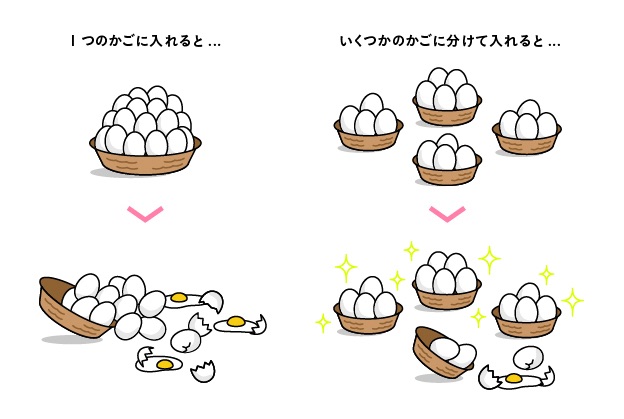

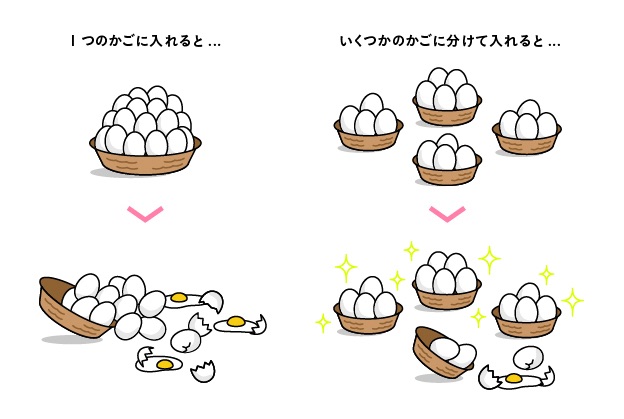

攻める投資は上下の波も大きく、個別株は価値がゼロになる可能性(倒産リスク)もはらんでいます。投資の格言の一つに「一つの籠に卵を盛るな」というものがあります。卵が入った籠が万が一落下しても、籠が分かれていればすべての卵は割れないという意味から、株式投資などへの分散投資を進めているものです。

当たればリターンも大きくなりますが、万が一資金の多くを一つの対象に入れその価値がなくなってしまっては、攻めの投資部分とは言え全体的な投資に影響を及ぼします。それを避ける意味でもサテライト投資の中でも分散をしながら投資を進めていくとよいでしょう。

個別株

株式相場の醍醐味は何と言ってもキャピタルゲイン(株価の売買差益)でしょう。その企業の本質的価値と株価を見極めリターンを狙うのは成功すれば高い収益が期待できます。

複数銘柄に投資しながら暴落時の株価が安くなったタイミングなどを狙うのも戦略としてはいいかもしれません。

FXや仮想通貨

やり方次第ですが、投資対象としては極めてハイリスクハイリターンなものとしてFXや仮想通貨が挙げられます。素人は手出し無用と言われていますが、小ロットから始めてコツをつかめばサテライト投資として十分その役割を果たせるかもしれません。

まとめ

いかがでしたか?コアサテライト投資の考え方や投資対象の例をご紹介してきました。大切なのは事前準備と戦略の考え方としてこのコアサテライト投資を活用するという事です。

投資は一度始めても何も変わらず進むという事は考えづらく、リバランスを含めた戦略の見直しも想定されます。その時にもこのコアサテライト投資の考え方に基づいて戦略を練り直すことで、ご自身の明確な投資戦略が見える化できるのではないでしょうか。

コメント